“以价换量”能否成真?谈判品种未来市场预测

2017-08-29 千虹医药网

千虹医药网8月29日讯 经过3个月的谈判和确认,7月19日,人社部发布了《关于将36种药品纳入国家基本医疗保险、工伤保险和生育保险药品目录乙类范围的通知》。业内关注的谈判结果公布,最终有36个品种成功入围,8个品种无奈出局。相比于第一次价格谈判,本次谈判对于入围企业的利好更为直接,谈判成功品种直接进入国家医保乙类目录,且各省市不得将入围药品调出目录,也不得调整限定支付范围。这可以打消企业在各省医保执行的更多担忧。

在代表国家利益“以量换价”的强大支持下,本次价格调整效果明显,根据人社部的数据,谈判成功的药品支付标准与2016年平均零售价相比,平均降幅达到44%,降幅最高的达到70%。不过,从44%的平均降幅来看,本次谈判放弃了50%以上降幅“一刀切”的谈判模式,谈判更为灵活,这也使得本次谈判成功率较上次提升了20%以上,同时一部分临床用量大的品种以相当大的降幅入围,对于患者或医保偿付部门而言也利好明显。

8个出局者

哪些是意料之中?哪些后果很严重?

之前笔者关于《谈判品种的降价意愿》就认为,本次价格谈判一部分品种可能会放弃,最终实际结果与预测也基本一致。

杨森的英夫利西单抗出局最不让人意外。本次谈判国家将其医保适应症限制为克罗恩病,而英夫利西单抗更大的市场则是类风关的疾病,这使得杨森难以为了部分市场扩容降低其整体价格。

波生坦的出局则让人遗憾。由于之前波生坦曾主动降价80%,因此本次谈判爱可泰隆在谈判降价幅度上颇显被动,不清楚国家本次要求的降幅,但显然爱可泰隆降价的底线与国家的期待有所差距。

绿叶的紫杉醇脂质体出局也是预料之中。作为临床最常用的抗癌品种,紫杉醇脂质体即便通过谈判进入医保也很难大幅提高使用量,因此“以价换量”对其而言实为鸡肋。不过,本次谈判失败后,紫杉醇脂质体能否通过地方医保进入部分区域,将对其销量将产生重大影响。

稍微意外的是爱必妥。默克雪兰诺EGF单抗在本次谈判中出局,而同类竞品尼妥珠单抗以53%的降幅入围,加上也属于竞争对手的安维汀和恩度均入围,这无疑将使爱必妥在市场竞争中处于极其被动的位置。

与西药不同,中药品种谈判结果并不理想,尤其是参与谈判的6个中药注射剂仅有3个入围,且入围的3个品种平均降幅在50%以上。对于两个销量很大的品种血必净和注射用益气复脉冻干而言,大幅降价换取医保的资格并不大可能大幅扩大其市场销量,故放弃医保资格并不令人意外,但这无疑将影响其市场的竞争,尤其是益气复脉这样的竞争异常激烈的心脑血管中药品种。

36个入围者

并非全是幸福:入围品种前景面面观

相比于8个出局品种的生产厂家,入围品种的厂家谈判成功后未必会有更多的幸福感,部分品种50%以上的降幅对于企业而言是一种痛苦的选择。从谈判结果推测,并非所有品种未来市场将持续乐观,让我们展望入围品种的市场表现吧。

最具影响力产品

罗氏肿瘤产品组合(美罗华、赫赛汀、安维汀、特洛凯)

罗氏的四大肿瘤产品均被纳入本次谈判,由于四个品种销量巨大,占据了罗氏中国销售半壁江山,故业内对其谈判结果并不看好,尤其是部分品种在未来很长一段时间依然处于独孤求败的地位。可以佐证的是第一轮价格谈判的特洛凯,但在其两大竞品悉数降价谈判成功的背景下罗氏依然守住价格底线。本次价格谈判在特洛凯的基础上增加了其三大单抗品种美罗华、赫赛汀以及安维汀,其中由于美罗华和赫赛汀在各自治疗领域的不可取代地位和巨额销量,故一般认为谈判难度不小。

不过谈判结果让人惊讶,不只是全品种通过谈判,更是降价幅度远超行业预期。根据笔者的统计,罗氏4个品种6个品规相对于近一年产品中标价格(产品最近一年中标平均价来源于menet招投标数据库)平均降价幅度达55.17%,明显高于谈判药品平均降价幅度。

相比于第一次谈判的态度,罗氏本次的变化巨大,可能的原因有两个。一种观点认为罗氏此次表明了其支持国内药品改革的态度,牺牲一部分利益换取更多在政策等非市场层面的支持;另一种观点则认为是罗氏反思了第一次谈判的思路,认为国家谈判与医保结合的改革方式将成为发展方向,不希望错失这样的机会,故选择有较大把握入围的降价幅度。不过不管是哪种原因,对于医保资金管理方、处方医生和患者而言都无疑是巨大利好。

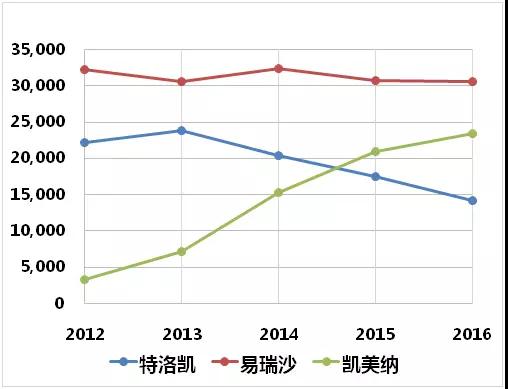

特洛凯本次降幅为60%左右(150mg和100mg分别降低60.2%和59.38%),高于第一轮的易瑞沙和凯美纳。需要指出的是,该降幅是相比于近一年的中标价,而上一轮降价降幅是对比的原国家定价,故特洛凯相比于原国家定价降幅更大。降价后,特洛凯的日治疗费用降低到195元(按150mg规格,每日1片测算),较易瑞沙已有一定优势。不过,高达60%的降幅意味着销量要提升150%才能达到原有销售额,这对目前靶向药物市场开发较好的EGF阳性肺癌领域而言扩容难度不小。与此同时,易瑞沙仿制药陆续将进入市场,这将冲击目前三足鼎立的现有市场,尤其是仿制药更为低廉的价格。还有EGF类药物的耐药问题不容忽视,EGF二代及三代药物陆续上市,特别是针对T790M突变的第三代药物如阿斯利康的奥希替尼上市对特洛凯也将造成一定影响。

样本医院近五年EGF类TKI药物市场变化(单位:万元)

罗氏的美罗华(利妥昔单抗)和赫赛汀(曲妥珠单抗)作为最畅销的靶向抗肿瘤用药本次进入医保,对患者而言无疑是巨大利好。根据PDB样本医院数据库,2016年美罗华和赫赛汀样本医院销售额分别达到9.8亿元和7.5亿元,同比增长均高于10%。鉴于很长一段时间国内尚无两个品种的同质化竞品上市,加之现有市场基本来源于非医保市场,因此一般认为两个品种降价幅度都有限。

不过结果却是美罗华和赫赛汀本次分别以超过40%和65%的降价幅度成功进入医保,尤其是赫赛汀的降幅让人大感意外。当然,虽然40%以上的降幅不小,但相比于目前CD20+淋巴瘤和HER2阳性肿瘤的市场潜力,通过医保实现扩容的难度并不大。更大的问题在于,目前这两个品种已经占据了不少医保资金,扩容后对于医院控制药占比将会有更大的难度。

最大损益比产品

诺其、普佑克、朗沐

有媒体戏称,本次价格谈判对于参与的制药企业而言压力极大,企业谈判代表可以说是走着进扶着墙出,企业没有条件反复与代表国家的谈判专家砍价还价,报价稍有不慎就可能出局。但是,在降价幅度普遍达到40%以上的大背景下,部分入围品种依然保持较为坚挺的价格,以不超过20%的降幅获得了国家的认同并进入医保。这一方面表现了制药企业强大的政府事务工作和充足的准备,另一方面也显示其产品拥有的强大优势。

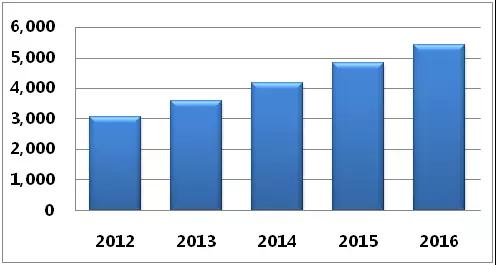

诺和诺德的诺其(重组人凝血因子Ⅶa)是全球唯一上市的纯化FⅦa因子制剂,该药是血友病A/B型患者出现严重抑制物后止血的选择,由于约10%~30%血友病A和5%~10%的血友病B在常规治疗中都会出现抑制物,而严重抑制物除FⅦa外并无更好治疗药物,故作为唯一的FⅦa产品,诺其对于此类患者非常重要。也许因为此原因,在相对于其近一年中标价仅降低9.16%的情况下,国家也同意将其纳入医保。在降价非常有限的情况下进入医保,这对诺其无疑是巨大利好,以往无法承担诺其高昂治疗费用的血友病患者有使用的机会,故预计未来诺其将借助医保实现销售额快速增长。

样本医院诺其近五年市场增长趋势(单位:万元)

2011年上市的天士力自主研发的溶栓药物普佑克(重组人尿激酶原)是本次降幅最小的国产品种,相对于其近一年中标均价,本次调整降价幅度仅有13.41%。普佑克的主要适应症是急性心梗,其主要治疗方式是介入和溶栓,与其他溶栓药物相比,普佑克安全性高且不影响纤溶系统。在没有医保的支持下,普佑克依然保持了较快的增速,2016年样本医院销售额为2015年的3倍,而随着小幅降价进入医保,这将更有助于产品上量。

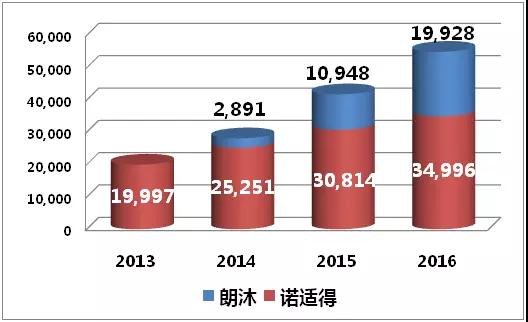

康弘的朗沐(康柏西普)是中国第一个直接免前期临床进入美国Ⅲ期临床的药物。作为针对湿性年龄相关性黄斑变性等新生血管眼底疾病的药物,该药上市后销售迅速增长,年报显示康柏西普2016年销售额已经达到4.7亿元。与核心竞品诺华的诺适得相比,朗沐可以显著降低用药频次,这对需要眼内注射的产品而言无疑影响巨大。本次价格谈判尽管朗沐和诺适得均入围,但两个品种入围的感受并不相同,诺适得在谈判前已将价格从9800元降低到7200元的情况下,本次谈判再次降低到5700元,而朗沐在原价格的基础上仅降低17.47%至5550元。两个产品单次给药费用已非常接近,但考虑到给药频次,康柏西普依然有更高的性价比。

样本医院朗沐、诺适得市场增长趋势(单位:支)

自主研发的骄傲

艾坦、爱谱沙、信立坦、迈灵达

除了前面提到的普佑克和朗沐,本次价格谈判的其他自主研发品种也悉数入围。之前不少观点认为,自主创新药在包括医保等市场及准入层面还支持不够,不过本次医保调整以及之后的价格谈判结果无疑为自主创新吃了一个定心丸。近几年上市的自主创新一类新药全部直接或通过谈判进入医保,这无疑体现出国家在医保层面对于新药创新的鼓励。从降价幅度来看,4个品种平均降幅为29.9%,低于总体水平。

艾坦(阿帕替尼)是恒瑞2014年开发上市的TKI药物,也是继埃克替尼之后第二个获批的国产创新TKI药物。作为全球第一个获批针对晚期胃癌的小分子靶向药物,Ⅲ期临床结果显示阿帕替尼能显著延长晚期胃癌患者生存期,此外其他包括肝癌、乳腺癌等也已处于研究阶段,根据2016年年报,艾坦年销售额已经超过8亿元。本次调整与其他TKI药物相比,艾坦37%的降价幅度相对偏低,影响不算显著,而随着进入医保和未来的适应症扩增,艾坦未来还有很大的增长空间。

爱谱沙(西达本胺)是深圳微芯生物于2014年上市的抗肿瘤药物,该药被认为属于全球first-in-class 级别药物,作为选择性组蛋白去乙酰化酶抑制剂(HDAC),该药是首个亚型选择性HDAC口服抑制剂,可选择性抑制HDAC亚型1、2、3、10亚型,并有更高的依从性。根据西达本胺治疗外周T细胞淋巴瘤的临床研究结果,其客观缓解率为28%,三个月持续缓解率为24%,效果和安全性均优于国际同类药物。不过爱谱沙的推广也有不小难度,相对于大热的TKI,一线医生对于HDAC并不熟悉,此外适应人群也较窄,因此通过医保快速打开市场让更多医生处方该药对爱谱沙很重要,本次价格谈判爱谱沙仅30%的降幅相比于其市场扩容也非常有价值。

相比于两个特药品种,信立坦和迈灵达无疑对于价格更为敏感。信立泰的信立坦是国内自主研发的ARB药物,竞品包括安博维、科素亚和代文等跨国巨头研发的同类药物。ARB类药物目前有较为稳定的价格区间,常规日治疗费用为5-7元,过高或过低都会对药品推广产生影响,之前信立坦的常规日治疗费用近10元,本次调整该药降幅为28%,新的价格7.05元恰好在常规药费区间,这将增加信立坦和竞品的竞争机会,不过单纯价格调整在高度竞争的ARB市场能否取得理想的业绩还有待观察。豪森的迈灵达是新一代硝基咪唑类抗厌氧菌类药物,同类药物包括替硝唑、甲硝唑和奥硝唑等。部分文献和报道认为吗啉硝唑抗厌氧菌活性强、起效快、耐受性好,并且使用安全。从市场来看,吗啉硝唑的主要竞争对手是左奥硝唑,之前由于价格偏高和没有医保支持,吗啉硝唑的市场表现并不理想,但本次以24.7%降幅进入医保将有助于吗啉硝唑的开发,不过需要考虑抗生素限用带来的影响。

市场开拓的品种

诺和力、倍林达、瑞复美、倍泰龙、诺科飞、泽珂

新一代产品刚上市时由于高额的研发成本其价格都往往较高,这使得以往这些品种无法进入医保目录,用量难以增加,这进一步使得新产品难以降低其价格。因此,对这些还处于市场开拓的新品种而言,通过价格谈判适度降低其价格,并且以进入医保确保其用量无疑是一个好的选择,本次谈判就有不少的品种属于此类型。

诺和力(利拉鲁肽)是GLP-1类糖尿病用药,与第一个获批的该类药物艾塞那肽相比,诺和诺德的利拉鲁肽每日一次的给药频次更为便利。与传统药物相比,诺和力不易出现低血糖,且可以改善肥胖并降低心血管事件,因此在欧美市场诺和力市场增长迅速。2016年诺和力全球销售额达29.7亿美元,位居糖尿病用药第三位。相比于诺和力在欧美的市场表现,该药在国内则不温不火,2016年该药样本医院销售额达到0.26亿元,同比仅增长20%。作为慢病用药,诺和力高昂的药价且未进入医保,使其难以在市场中获取更多份额。本次谈判,利拉鲁肽降价显著,降幅达45.84%,如果按照日给药剂量1.5mg测算,患者月治疗费用从1500元以上调整到仅800元左右,加上医保报销部分,这将使越来越多的患者从常规治疗改变为GLP-1治疗。

倍林达(替格瑞洛)是阿斯利康在国内最新上市的抗血小板药物。尽管该药2016年样本医院销售额已达1亿元,但与其主要竞品氯吡格雷相比,销量还非常有限,尽管部分研究结果认为替格瑞洛在降低心血管不良事件和死亡风险等方面均优于氯吡格雷。倍林达也是慢病用药,主要用于抗血小板,但降价前该产品的日治疗费用超过22元无疑阻碍了患者的选择,本次调价降低23.87%后,倍林达的日治疗费用为16.9元,与波立维16元价格区间已经一致,加上医保的支持,未来一部分波立维人群将被倍林达夺走。

上次谈判失败的瑞复美(来那度胺)本次价格谈判以超过60%的降幅谈判成功进入了医保。对于Celgene来说,错过第一次谈判无疑遗憾,随着双鹭仿制药日益临近上市、主要竞品地西他滨直接进入医保,瑞复美如果再不进入医保,其市场开发将极为被动,因此尽管降幅偏大,但对于产品来说,获得医保资格更重要。随着进入医保和降价,瑞复美有望快速扩大其用药人群,以更为领先的姿态面对对手的竞争。

倍泰龙(重组人干扰素β-1b)是治疗多发性硬化的一线治疗药物,但在中国多发性硬化药物一直都推广不利。没有医保的支持,且用药人群太少导致价格居高不下,使得包括倍泰龙在内的多发性硬化药物长期销量萎靡。本次拜耳的该产品降价28.9%进入医保,有望增加部分患者,不过调价后日治疗费用依然高昂,市场扩容可能不会太理想。

除了前面4个品种,包括默沙东的用于侵袭性真菌感染的诺科飞(泊沙康唑)以及最新成为去势抵抗性前列腺癌一线治疗药物的泽珂(阿比特龙)也分别以降价42.9%和52.9%获得了医保资格。尽管降价幅度不小,但由于产品均处于培育阶段,能快速进入医保也能降低市场开拓的难度。

纠结的入围品种

恩度、多吉美、新活素、参一胶囊、银杏内酯注射液

相比于还处于市场开拓的品种,已有较大市场规模的产品面对价格谈判则更为纠结。作为成熟品种,这些品种对其企业的收入和现金流贡献不小,大幅度降价将严重影响企业的短期财务报表。但是,即便不选择谈判降价,放弃医保尤其是主要竞品一旦进入医保,对其销量依然有不小的影响。对于这些企业而言,这种选择无疑就是长痛还是短痛。

作为较早得到市场认可的国产靶向药物之一,恩度(重组人血管内皮抑制素注射液)上市初期增长迅速,但近几年增速放缓,样本医院2016年销售额为1.3亿元,增速为16%,实际销售约为4亿元。本次价格谈判,对于恩度而言,如果不能进入医保,加之无法提供与其他肺癌靶向药物相比高质量的临床证据,其市场份额将被其他医保产品抢占,本次价格相对于原平均中标价降低26.5%,这将要求恩度更高的市场增速。当然,医保是影响销售的重要原因,本次调整进入医保后将为恩度带来不小的机会。

相对于恩度,拜耳的多吉美(索拉非尼)降价的幅度也更大,近5成的降幅要求多吉美的销量至少翻倍才能基本保证销售额。作为针对VEGF的TKI药物,多吉美主要用于肝细胞癌和肾细胞癌,主要竞争者是机制相近的阿帕替尼。近几年随着阿帕替尼的争夺,多吉美在肝肾癌靶向药物的治疗占比下降迅速,而由于阿帕替尼以37%的降幅进入医保,故多吉美也必须进入医保,但进入医保能为多吉美带来多大的市场扩容还难以预测。

本次降价的品种中不少都是各药企的拳头品种,比如西藏药业的新活素(重组人脑利钠肽)、亚泰制药的参一胶囊和成都百裕的银杏内酯注射液,本次这几个品种也均以比原平均中标价低35%以上的降幅进入。虽然医保扩容可期,但在控费的背景下部分品种在临床使用还面对诸多问题,销量增长并不轻松,一旦销售低于预期必将影响公司的业绩,尤其是上市公司。